2r理财产品有亏损案例吗

在当今多元化的金融市场中,“2r理财产品”作为一种独特的金融服务,受到了广泛关注。本文将深入探讨2r理财产品是否存在亏损案例,以及相关风险如何管控。

我们需要了解什么是2r理财产品。2r理财产品,通常指的是基于2个核心原则(风险控制Risk Control和收益增长Revenue Growth)的理财服务。它旨在通过严格的风险控制措施,实现资金的稳定增值。理财产品可以是银行的存款产品,也可以是基金公司的基金产品,或是保险公司的分红险等。

尽管2r理财产品强调风险控制和收益增长,但在实际操作过程中,由于多种因素,仍存在亏损的可能性。

金融市场波动不可避免地会影响2r理财产品的表现。如果一个理财产品大量投资于股市,而股市突然暴跌,那么该产品很可能会出现亏损。

对于那些投资于债券或进行贷款的理财产品,如果借贷方违约,理财产品也会遭受损失。

在某些情况下,理财产品需要将资金快速转换为现金以应对赎回压力或其他财务需求,如果市场流动性不足,可能不得不以低于市场价的价格卖出资产,造成亏损。

国家的政策调整,比如税收政策、金融监管政策的变化,也可能影响理财产品的收益。

在过去的几年中,存在一些2r理财产品因为上述风险因素而导致亏损的案例。在某一个市场快速下跌的周期中,部分高风险倾向的2r理财产品因为市场的剧烈波动,其资产价值大幅缩水,从而造成了亏损。还有一些因为投资于信用评级下降的企业债券,导致资金损失。

面对潜在的亏损风险,2r理财产品通常会采取一系列风险管控措施:

将资金投资于不同类型的资产中,如债券、股票、黄金等,以分散风险。

在某些高风险投资中设置止损点,当亏损达到一定比例时,立即卖出,以避免更大的损失。

建立风险预警系统,对市场波动、信用变化等进行实时监控,及时采取措施。

尽管2r理财产品设计了多重风险控制措施,但在复杂多变的金融市场中,仍无法完全避免亏损的发生。投资者在选择理财产品时,应充分考虑自身的风险承受能力,务必做到知情并理解投资可能面临的风险。理财产品的提供方也应不断优化风险控制策略,保护投资者的利益。

金融市场的本质是风险与收益并存,2r理财产品虽然致力于通过严谨的风险控制获取稳定收益,但投资者仍需保持谨慎的态度。透过对市场动态的持续关注和对风险管理措施的理解,投资者可以更好地在激烈的市场环境中保护自身的资产,实现财富的稳健增长。

-

1炒股中什么叫平仓

-

2k线图图解如何看k线图

-

3征信什么程度不能车贷

-

4周一到周五哪天买基金比较好

-

5京东方a股票有潜力吗2020年

-

6期货有风险吗

-

06-01想靠基金赚钱现实吗在当今这个投资充满无限可能的时代,基金投资作为其中的一种方式吸引了众多人的目光。"想靠基金赚钱现实吗?" 这个问题成为了许多投资者心中的疑问。本文将深入探讨基金投资的现实可行性,并为想要通过基金赚取财富的投资者提供指导。基金,全称为投资基金,是指将投资者的资金汇集起来,由专业的基金管理人进行投资管理的一种投资方式。基金的种类繁多,包括股票型基金、债券型基金、货币市场基金、混合型基金等,不同类型的基金具有不同的风险和收益特征。从历史数据来看,许多基金长期来看的确实现了资本的增值

-

06-01基金股票能赚钱吗在当今这个经济全球化、资本市场日益成熟的时代,不少投资者把目光投向了基金和股票市场,试图通过这些金融工具获得超额收益。基金股票到底能不能赚钱呢?这篇游戏攻略将从多个角度为您深入解析,同时提供一些实践指南,帮助您更好地理解和进入这个充满机遇与挑战的市场。基金是指投资者将资金汇聚起来,交由基金管理人进行投资管理的一种集合投资工具。根据投资标的不同,基金可以分为股票型基金、债券型基金、货币市场基金、混合型基金等。股票则是代表投资者持有公司一部分所有权的证券。股票市场以其高风险和高收

-

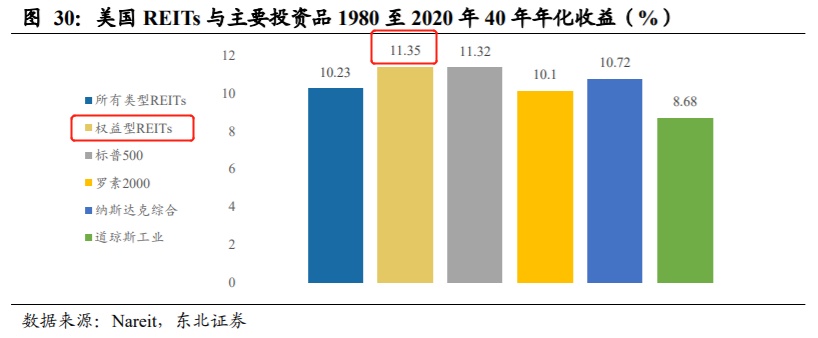

05-31reits能赚到钱吗在探讨REITs(房地产投资信托)是否能赚到钱之前,我们首先需要明白什么是REITs以及它是如何运作的。REITs是一种将投资者的资金聚集起来,用于购买、管理或财务资助房地产资产的投资工具。通过在公开市场上购买REITs股票,投资者可以间接投资于房地产市场,且无需直接购买或管理任何房产。这种投资方式因其提供了进入房地产市场的简便途径而深受投资者喜爱。REITs主要通过持有和管理房地产赚取收益。这些收益来自于租金、物业管理费、以及房产价值增长带来的资本利得。为了保证投资者利益,

-

05-30投资稳赚不赔可能吗为什么在投资的世界里,"稳赚不赔"这四个字听起来无疑是极其诱人的。它代表了绝对的安全和确保的利润,是每个投资者梦寐以求的状态。这样的情况在现实中真的可能实现吗?本文将对这个问题进行探讨,揭示背后的原因和机理。投资是指用钱去赚钱的行为,它包括但不限于股票、债券、基金、房地产、贵金属等多种形式。每种投资方式都有其固有的风险和收益,投资者需要根据自己的风险承受能力和资金状况选择适合自己的投资渠道。在理论上,"稳赚不赔"的投资是存在的。比如,一些国家的国债、政府支持的债券,或者一些大公司的

-

05-29bi大数据培训是真的吗随着数字化转型浪潮的持续涌动,企业对于数据的依赖日益加深。在这个背景之下,商业智能(BI)和大数据技术成为企业寻求竞争优势的重要工具。但随之而来的则是人才匮乏的问题。BI大数据培训成为了市场上的热门服务。但是,这些培训项目真的有效吗?本文将深入探讨BI大数据培训的实际情况,帮助你理解其背后的真相。我们要明白BI大数据培训的主要目的是什么。简单来说,这类培训旨在通过教授相关的理论知识和技能,帮助学员掌握如何使用特定的工具和技术来分析数据,从而为企业的决策提供支持。其核心价值在于

-

05-292023年适合投资基金吗随着全球经济环境的不断变化,越来越多的人开始关心自己的财务规划,希望通过投资来实现财产的增值。投资基金作为一种较为常见的投资方式,以其分散投资的特点,吸引了众多投资者的目光。面对2023年复杂多变的经济形势,许多人会问:今年适合投资基金吗?本文将从多个角度对这一问题进行探讨,以期给予投资者一些参考。我们需要了解投资基金的一些基本优势。基金投资最大的特点之一是分散投资,它可以帮助投资者分散单一资产的风险。基金由专业的基金经理管理,具备专业的资产配置能力和风险控制能力,能更好地把

-

05-29美国婚姻中介女子学堂靠谱吗在当前社会,随着人们生活节奏的加快和工作压力的增大,越来越多的单身男女面临着婚恋问题。在这种背景下,各种婚恋服务应运而生,美国婚姻中介女子学堂便是其中之一。但公众普遍对这类服务的真实性和靠谱程度存在疑问。下面我们就来探讨一下,美国婚姻中介女子学堂是否真的靠谱。让我们明确一下什么是美国婚姻中介女子学堂。这是一种专门为单身女性提供的婚恋咨询服务,通过一系列课程、活动和个性化指导来帮助她们提升自身魅力,学习恋爱技巧,最终帮助她们寻找到理想的伴侣。这种服务类型在美国较为流行,它不仅包

-

05-28每月定投100元有意义吗投资理财是现代社会中不可或缺的一部分,随着人们生活水平的提高和理财意识的增强,越来越多的个人投资者开始关注如何通过合理配置资产来实现财富的增值。在众多投资方式中,定期定额投资,即所谓的"定投",因其简单、灵活而受到广泛关注。每月定投100元,这样看似微不足道的金额,真的有意义吗?本文将从多个角度进行分析,为大家提供一个较为全面的视角。定投即定期定额投资,是指投资者在固定时间(如每月)投入固定金额资金到特定的投资产品中。这种方式相比于一次性投入所有资金,可以分散投资时点的风险,